Доначислили налог: есть ли шансы выиграть суд против ФНС

- 15 июля, 2023

- 27

Поделиться:

Доначислили налог: есть ли шансы выиграть суд против ФНС

Если налоговая пришла в компанию с проверкой, ждите доначислений. При этом есть небольшая, но реальная возможность их оспорить. Правда, в таком случае начинать действовать нужно как можно раньше, предупреждают юристы. С каждой последующей стадией сделать это будет все сложнее: суды неохотно прислушиваются к аргументам сторон и закрывают глаза на процедурные нарушения налоговиков. Рассказываем, как повысить шансы на победу в суде с налоговой по доначислениям и какая стратегия может оказаться выигрышной.

Шансы и как их увеличить

Все чаще камеральные и выездные налоговые проверки бизнеса заканчиваются доначислениями. Юристы отмечают, что если уж ФНС задумала проверку, то она более или менее уверена, что придет к какому-то положительному для нее результату. «Действительно, любым налоговым доначислениям по результатам налоговой проверки предшествует большая кропотливая работа налоговых органов по их выявлению и фиксации, в результате чего на выходе подобные требования имеют серьезное правовое обоснование, что осложняет их обжалование налогоплательщиками», — подтверждает руководитель дирекции юридической фирмы VEGAS LEX Кирилл Никитин.

Подробнее о том, как можно подготовиться к проверке и снизить ее влияние на бизнес, мы рассказывали в другом материале. Но что делать, если проверка закончилась, а налоговики насчитали компании миллион-другой дополнительных налогов? Можно попробовать оспорить решение в суде. Но по данным самой ФНС, в 2022 году порядка 80% судебных споров выигрывал налоговый орган. «На практике успешно оспорить результаты налоговой проверки как в административном, так и в судебном порядке крайне тяжело», — подтверждает старший юрист Tomashevskaya & Partners Ксения Томилина. При этом она сомневается, что «профискальная» тенденция изменится.

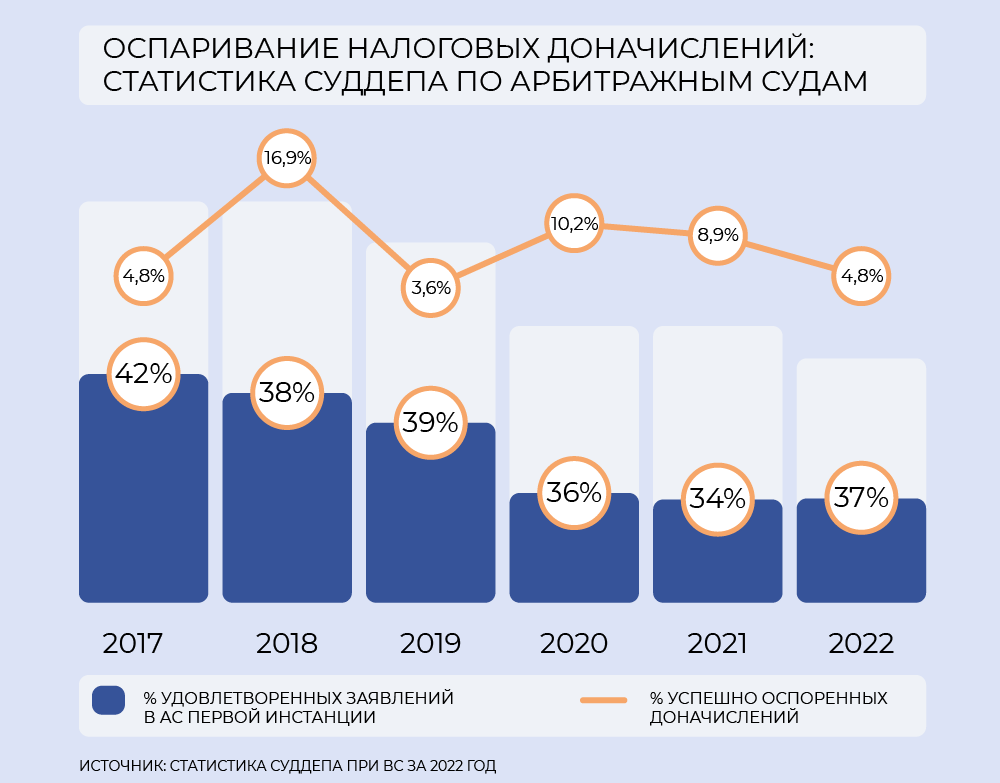

Юрист МЭФ LEGAL Андрей Чугунов ссылается на другую статистику по таким спорам, более позитивную для налогоплательщиков: по данным судебного департамента при ВС, в 2022 году в судах первой инстанции было рассмотрено порядка 7300 дел об оспаривании ненормативных актов налоговых органов, при этом примерно 2300 дел имели положительный исход. То есть почти треть дел так или иначе была разрешена в пользу налогоплательщиков.

Правда, на все успешные примеры оспаривания приходится всего 4,8% удовлетворенных требований налогоплательщиков: 125 млн руб. из оспоренных 2,6 млрд руб. доначислений.

Чугунов считает, что оспаривать доначисления имеет смысл «в отдельных случаях». Такого же мнения придерживается партнер и руководитель налоговой практики O2 Consulting (О2 Консалтинг) Татьяна Сафонова. Не все проверяющие одинаково компетентны в сборе фактов и документов, подтверждающих правонарушение, продолжает Сафонова: «Налоговики тоже люди и могут отнестись формально к сбору доказательств».

При этом юристы сходятся во мнении, что начинать работу по оспариванию доначислений нужно задолго до того, как дело пойдет в суд. «Как показывает практика, чем выше размер доначислений, тем меньше шансов у налогоплательщика одержать победу в суде. Зачастую, если у налогоплательщика имеется сильная правовая позиция и квалифицированные юристы, разрешить дело в свою пользу или сократить размер доначислений на досудебной стадии может быть проще», — рассказывает Чугунов.

Опытный адвокат может развалить дело о налоговом правонарушении не только в суде, но и на стадии досудебных разбирательств при подготовке возражений на акт выездной проверки или жалобы в вышестоящий налоговый орган. Однако чем более продвинутая стадия, тем сложнее оспаривание. До суда обычно доходят уже очень проработанные дела.

- Татьяна Сафонова

Таким образом, первый совет: привлекайте сторонних специалистов по налоговым проверкам как можно раньше. Это повысит шанс если не оспорить доначисления полностью, то хотя бы договориться с налоговиками о снижении их размера.

Когда стоит пойти в суд

Как правило, налоговые органы допускают либо процессуальные нарушения при проведении проверки и оформлении ее результатов, либо материальные: неверно трактуют и оценивают факты с точки зрения правовых последствий. И если на процессуальные нарушения суды часто могут закрыть глаза, то неверная оценка фактов со стороны налоговых органов может «заинтересовать» суд, рассказывает Чугунов.

Процедурные ошибки инспекторов, допущенные при проверке, могут стать сильным аргументом в пользу отмены решения, признает Томилина, как и противоречащие друг другу позиции налоговых органов по отношению к одному и тому же факту. Например, если налоговики заявляют то о реальности, то о мнимости одной и той же сделки при повторной проверке или в рамках самостоятельных проверок сторон.

Но не стоит питать иллюзий. В нашей практике встречались случаи, когда, несмотря на наличие у налогоплательщика документально подтвержденной и полностью обоснованной позиции, суды с куда большим доверием относились к доводам ФНС.

- Ксения Томилина

Налоговый орган зачастую неправильно квалифицирует выявленные при проверке обстоятельства со ссылкой на пункты ст. 54.1 НК о сделках с «техническими» компаниями, рассказывает руководитель направления Лемчик, Крупский и Партнеры Инна Иванова. В таком случае правильно выработанная стратегия на этапе оспаривания акта проверки может дать плоды.

Даже более выигрышная позиция будет у компании, которая настаивает, что налоговики ошибочно оценили фактические обстоятельства дела, отмечает Чугунов. Например, в деле № А40-52691/2020 суды пришли к выводу, что налоговый орган допустил неверную квалификацию спорных операций компании. Их оценили в качестве фиктивных, направленных на вывод денежных средств для неуплаты налога, но при этом квалифицировали по п. 2 ст. 54.1 НК.

Ст. 54.1 НК вообще самое распространенное основание для перерасчета размера налогов, связанного со злоупотреблениями налогоплательщика. И если компания уверена в чистоте контрагентов при доначислениях, есть смысл в судебном оспаривании. Например, можно попробовать убедить суд в реальности компании, если у нее не массовые генеральный директор и учредители, а реальные и есть персонал, сайт с вакансиями, арендованный офис, советует Сафонова.

«При этом если компания-контрагент занимается посреднической или информационной деятельностью, то есть держит пул клиентских контактов, у нее необязательно есть основные средства, такие как оборудование, станки, автомобили и прочее имущество. Налоговые же инспекторы зачастую при проверках по формальным признакам требуют наличия активов, не характерных для бизнеса компании», — продолжает юрист.

Старший налоговый консультант Tax Compliance Иван Цветков считает, что выше шанс на обжалования будет в случае частичного несогласия с доначислениями. «В большинстве случаев успехом пользуется стратегия частичного обжалования налоговых претензий, то есть акцентированно оспариваются доначисления по наиболее перспективным эпизодам. А часть претензий не обжалуется, что способствует выстраиванию переговорной позиции, в отличие от полного оспаривания налоговых претензий», — объясняет юрист.

Спор ради реконструкции

В последние годы в судах получила широкое распространение практика так называемой налоговой реконструкции. Фирме, которая использовала схемы по уходу от налогов, доначисляют столько налогов, сколько заплатило бы добросовестное лицо в такой ситуации.

Например, налоговый орган может целиком отказать налогоплательщику в учете расходов и вычетах с контрагентами, которые имеют признаки «однодневок», даже если операции были реальными. Тем не менее суды опираются на то, что налоговые органы должны иметь в виду экономическое содержание операций и доначислять налоги исходя из реальных параметров сделки, отмечает Чугунов. В такой ситуации суды могут признать часть расходов и вычетов за налогоплательщиком на основании операций с реальным контрагентом, минуя цепочку «фиктивных».

-

Налоговая реконструкция дает налогоплательщику возможность избавиться от существенной части доначислений, отмечает Иванова.

Одним из ярких примеров проведения реконструкции стало дошедшее до Верховного суда дело № А40-131167/2020 с участием ООО «Спецхимпром». В этом деле судьи установили, что в распоряжении ФНС были документы, которые позволяли установить реального исполнителя по сделке. Однако при определении размера недоимки по налогу на прибыль организаций и НДС эти сведения налоговый орган во внимание не принял, что могло привести к произвольному завышению сумм налогов, пени и штрафов, начисленных по результатам проверки. В результате на новом рассмотрении спора компании удалось оспорить доначисление почти 41 млн руб. НДС и налога на прибыль.

Источник: ПРАВО.RU

English

English